本日は、「経営革新計画」のご説明をいたします。

9/5のお役立ち情報の記事でお伝えした「事業承継の5つのステップ」の中の3番目である「事業承継に向けた経営改善(磨き上げ)」に関する具体的なアクションのひとつです。

前回ご説明した「経営力向上計画」が主に現事業の生産性の向上を図るなど、基礎体力の向上を目指したものに対し、「経営革新計画」は、新たな事業活動に取り組むための計画となります。

また、この「経営革新計画」には、この新たな事業活動に加え、異分野の中小企業が連携して新事業分野開拓を行う取組を支援する「異分野連携新事業分野開拓計画」および、ものづくり基盤技術の高度化を図るための研究開発等を支援する「特定研究開発等計画」が統合されています。

(中小企業庁HP 経営サポート「経営革新支援」より)

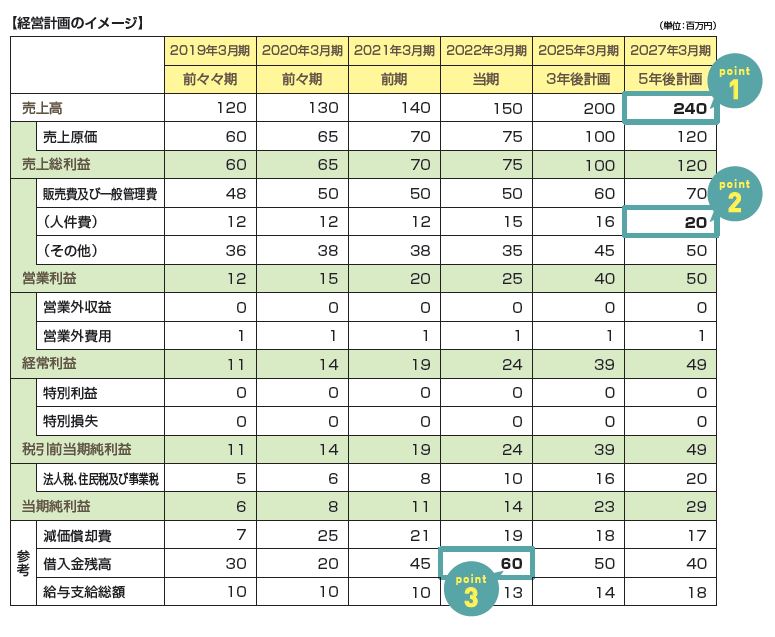

経営革新計画の前に、経営計画の策定をする

経営革新計画を策定する前に、必要なことは何でしょうか?

それは、まず「経営計画」を策定することです。計画という言葉ばかりで出てきて分かりにくくなってきました。改めて説明します。

この「経営計画」とは、将来の目標=会社のあるべき姿に向けての「道しるべ」となる計画です。将来の目標を達成させるための期限を区切った(5年など)計画で、これを立てることで、何をするべきかが明確になります。その目標を実現するために、何が必要なのか、どのように到達させるのかを考え、具体的な数値計画に落とし込みます。

「事業承継を進める5つのステップ」のステップ2の「経営状況・経営課題の把握(見える化)」で、ローカルベンチマークによる自社の強み・弱みなどの現状の把握をして、将来の目標を設定しましたが、この目標を達成させるために描いた数値計画となります。

この目標を達成させるため、あるべき姿と現状とのギャップが課題となり、その課題解決に必要なことが、新事業活動の展開である場合に、経営革新計画を策定する必要が出てくるという訳です。

なお、この経営計画ですが、事業承継計画を作成する際にも必要となります。

経営計画をすでに策定されているところは、当たり前のものとなりますが、そうでないところは、事業承継を機に、取り組みをしてはいかがでしょうか。

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

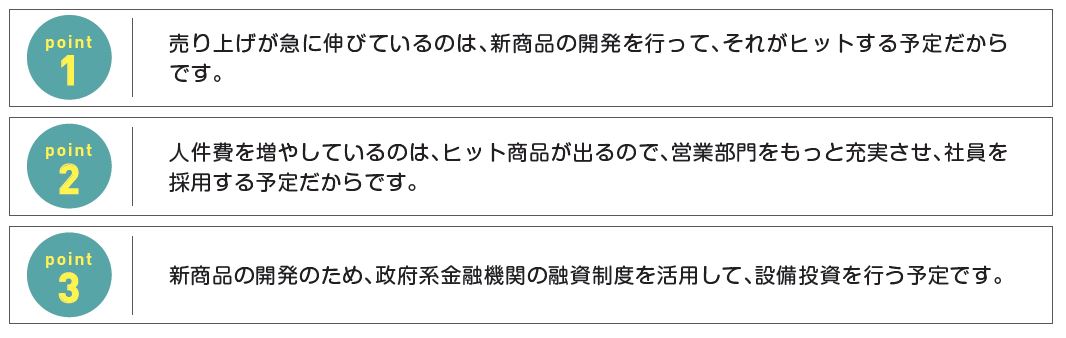

「中小企業等経営強化法」での「経営革新」とは

「中小企業等経営強化法」では、「経営革新」を「事業者が新事業活動を行うことにより、その経営の相当程度の向上を図ること」と定義しています。(中小企業等経営強化法 第2条第9項)

さらに、この法律で定められた「経営革新」には、次の特徴が挙げられています。

①業種による制約条件をつけないで、全業種の経営革新を支援

②単独の企業だけでなく、任意グループや組合等の柔軟な連携体制での経営革新計画の実施が可能

③具体的な数値目標を含んだ経営革新計画の作成

④都道府県等が、承認企業に対して、経営革新計画の開始時から1年目以後2年目以前に、進歩状況の調査(フォローアップ調査)を行うとともに、必要な指導・助言を行う

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

単に承認しただけではなく、進歩状況を調べて、必要な指導・助言まで実施してくれます。

経営革新計画の「新事業活動」とは?

「新事業活動」とは、次の5つの「新たな取り組み」が定義されています。

① 新商品の開発又は生産

② 新役務の開発又は提供

③ 商品の新たな生産又は販売の方式の導入

④ 役務の新たな提供の方式の導入

⑤ 技術に関する研究開発及びその成果の利用その他の新たな事業活動

(中小企業等経営強化法第2条第7項)

これらの取り組みを経営革新計画に入れることが認定される必要条件となります。

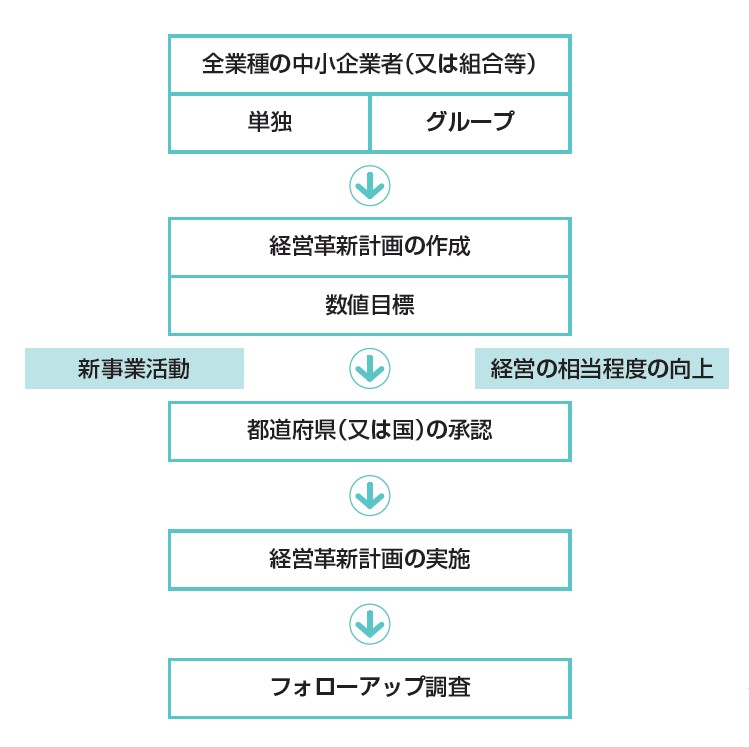

「経営の相当程度の向上」とは?

次の2つの指標が、事業期間の3年~5年で、相当程度向上することをいいます。

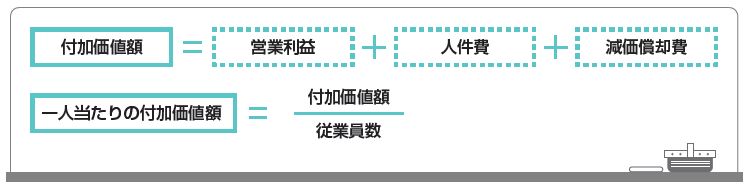

①「付加価値額」又は「一人当たりの付加価値額」の伸び率

②「給与支給総額」の伸び率

経営革新計画として承認されるためには、事業期間である3~5年終了時におけるそれぞれの指標の「伸び率」がポイントとなります。

1.「付加価値額」又は「一人当たりの付加価値額」

2.給与支給総額

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

申請ができる特定事業者等は?

経営革新計画に申請ができるのは、次の(1)(2)に掲げる特定事業者等です。

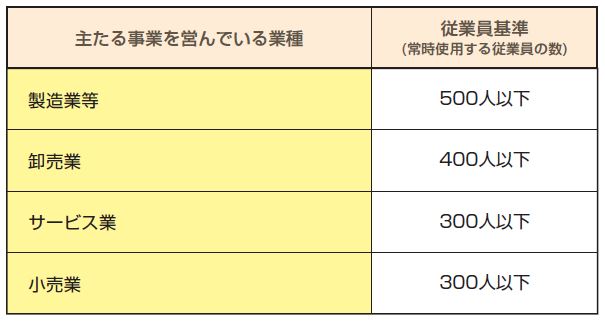

(1)特定事業者として経営革新計画の対象となる会社および個人の基準

資本金基準が撤廃されて従業員数が引き上げられています。

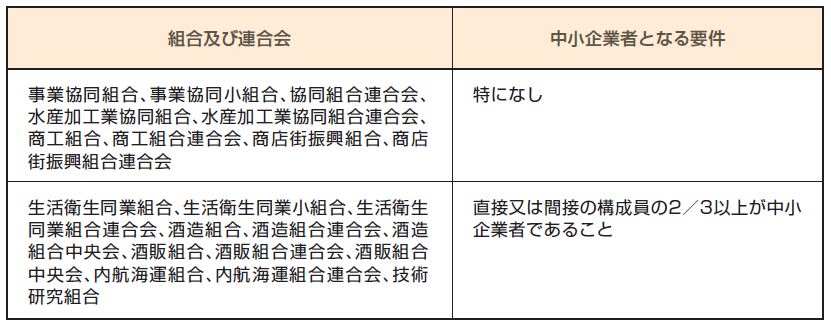

(2)特定事業者として経営革新計画の対象となる組合及び連合会

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

※1.企業組合、協業組合は特定事業者に該当しますので、経営革新計画の対象となります。

※2.一般社団法人のうち、その直接又は間接の構成員の2/3以上が中小企業等経営強化法第2条第五項第1号から第7号までの特定事業者であるものについては、経営革新計画の対象となります。

承認を受けるための手続き

経営革新計画の承認を受けるための手続きは、次のようになります。

1.都道府県担当部局等へ問い合わせ

対象者の要件、経営革新計画の内容、申請手続き、申請窓口、支援措置の内容等を相談します。

※任意グループ等複数の中小企業者が共同で計画を作成する場合は、申請代表者・実施主体者の構成によっては、都道府県ではなく、国の地方機関等、あるいは本省が窓口になることがありますので、その点を確認します。

2.必要書類の作成・準備

計画承認申請書は、都道府県担当部局、国の地方機関等に用意されています。申請書への記載は、その申請様式に従って記入します。

広島県は、こちら「経営革新支援事業の概要(経営革新計画について)」に記載されています。

3.各都道府県担当部局、国の地方機関等への申請書の提出

申請書提出先は、申請代表者・実施主体者の構成で決まります。

※本法に関連する債務保証、融資等を利用する場合は、計画申請と並行して当該関係機関と密接な連絡をとる必要があります。

4.都道府県知事、国の地方機関等の長の承認

都道府県等による審査を経て、経営革新計画の承認がされます。

また、支援策の実施機関の審査後に支援措置などが行われます。計画開始後、フォローアップのために、計画進捗状況調査などが行われます。

※承認は支援措置などを保証するものではありませんので注意が必要です。

※各支援策にはそれぞれ実施機関の審査があります。

経営革新計画認定ににおける支援措置について

経営革新計画の承認を受けると多様な支援策を受けることができます。

具体的には下記の4つ領域から支援策が講じられています。

- 保証・融資の優遇措置

- 販路開拓を行う場合の支援措置

- 投資を受ける

- 海外展開に伴う資金調達の支援措置

それでは、それぞれ具体的な内容を見ていきましょう。

1.保証・融資の優遇措置

経営革新計画の承認を受けると、主に次の4つの保証・融資の優遇措置があります。

(1)信用保証の特例

(2)日本政策金融公庫の特別利率による融資制度

(3)高度化融資制度

(4)食品等流通合理化促進機構による債務保証制度

(1)信用保証の特例

対象者:経営革新計画の承認を受けた特定事業者

(2023年3月31日までに承認を受けた中小企業者及び組合等も対象となります。)

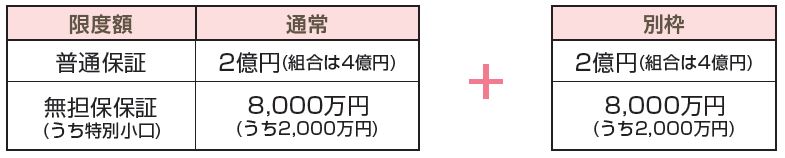

1.普通保証等の別枠設定

「経営革新計画」の承認事業に対する資金に関し、通常の限度額とは別に同額の別枠が設けられます。

2.新事業開拓保証の限度額引き上げ

経営革新のための事業を行うために必要な資金にかかるもののうち、新事業開拓保証の対象となるもの(研究開発費用)について、限度額の引き上げがされます。

(2)日本政策金融公庫の特別利率による融資制度

経営革新計画に基づく事業を行うために必要な設備資金及び運転資金について、日本政策金融公庫が金利を優遇して特別利率を適用する融資制度です。

対象者:経営革新計画の承認を受けた特定事業者

(2023年3月31日までに承認を受けた 中小企業者及び組合等も対象となります。)

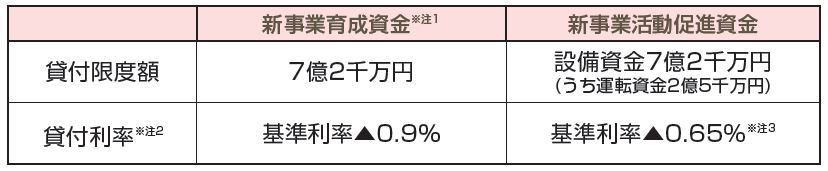

◇中小企業事業

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

※注1:公庫の成長新事業育成審査会から事業の新規性・成長性について認定を得た者が対象となります。

※注2:貸付利率は信用リスク、融資期間等に応じた所定の利率が適用されます。

※注3:2億7千万円超及び土地にかかる資金は基準利率となります。

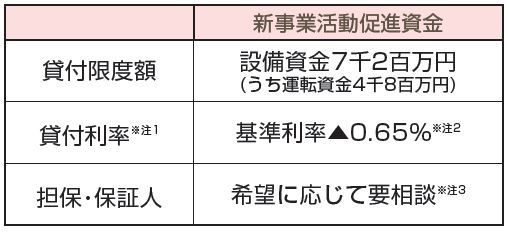

◇国民生活事業

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

※注1:貸付利率は、融資期間等に応じた所定の利率が適用されます。

※注2:土地にかかる資金は基準利率となります。

※注3:担保を不要とする融資などの取り扱いもあり。詳しくは公庫支店の窓口まで。

(3)高度化融資制度

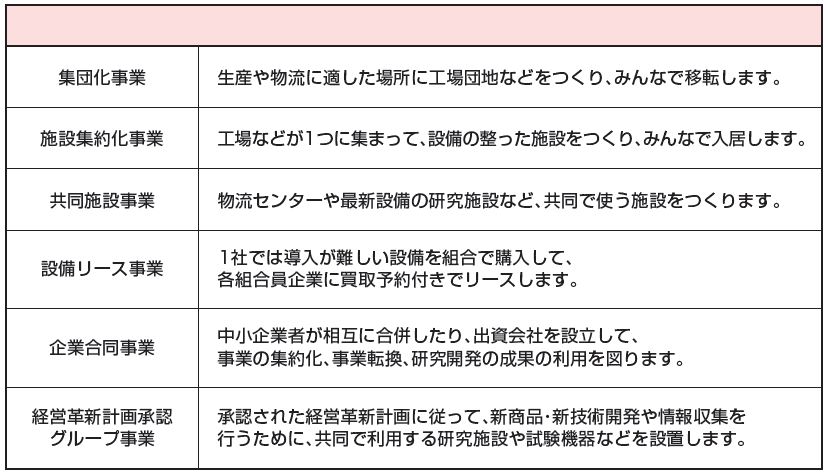

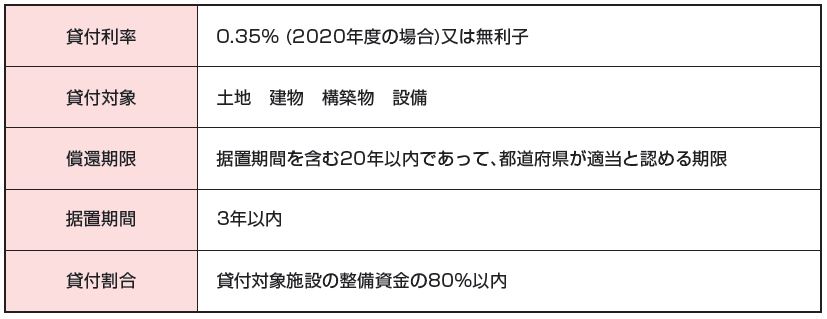

高度化事業とは、中小企業者が共同で工場団地を建設したり、商店街にアーケードを設置する事業などに対し、都道府県と独立行政法人中小企業基盤整備機構の診断・助言を受けた上で、長期・低利で融資が受けられるものです。

なお、経営革新計画に基づき下記の高度化事業を実施する組合等は、無利子になります。

対象者:経営革新計画の承認を受けて、高度化事業に取り組む組合等

(経営革新計画承認グループ事業は、4社以上の任意グループも対象)

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

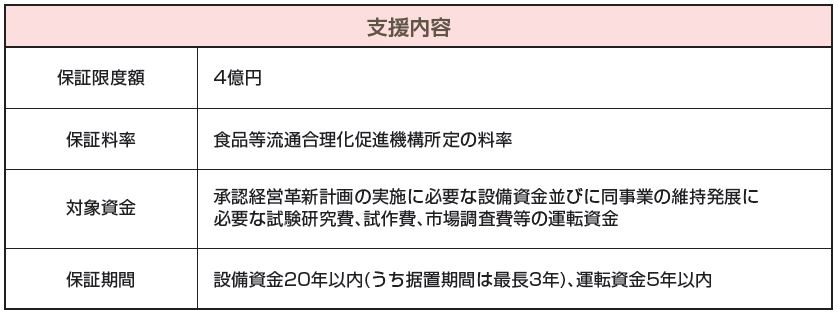

(4)食品等流通合理化促進機構による債務保証

食品製造業者等は、経営革新計画の実行にあたり、金融機関から融資を受ける際に、食品等流通合理化促進機構による債務保証を受けられます。

対象者:経営革新計画の承認を受けた食品製造業者等に該当する特定事業者

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

2.販路開拓を行う場合の支援措置

販路開拓を行う場合の支援措置は下記の2つがあります。

(1)販路開拓コーディネート事業

(2)新価値創造展

以下、それぞれについてご説明いたします。

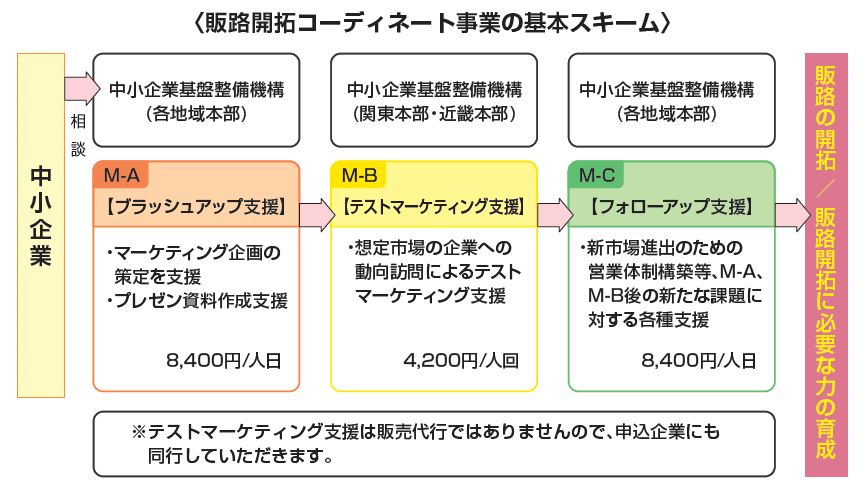

(1)販路開拓コーディネート事業

商品・サービスを持つ企業のマーケティング企画から、首都圏・近畿圏を舞台に想定市場の企業へのテストマーケティング活動までが支援されます。商社・メーカー等出身で広範囲な販路ネットワークを持つ専門家が市場へのアプローチ等を支援します。

対象者:

- 新市場における販路開拓が困難で、「事業・商品展開のためのマーケティング企画を検討したい」テストマーケティングの実行により新事業展開・新規顧客開拓の可能性を見出したい」中小企業・小規模事業者。

- 過去に販路開拓コーディネート事業を活用したことがあり、販路開拓において新たな課題が見つかり、営業力、マーケティング力、商品企画力等の面で課題解決を志向する中小企業・小規模事業者。

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

※中小機構の地域本部は、支援内容(ブラッシュアップ支援、テストマーケティング支援、フォローアップ支援)に応じた専門家を選定し、支援を行います。その際、専門家の謝金の一部については、申込企業の負担となります。(※申込企業が負担する費用は、それぞれ、M-A:8400円/人日、M-B:4200円/人回、M-C:8400円/人日となります。)

※テストマーケティング支援においては、専門家は想定市場の企業への同行訪問を行います。

(2)新価値創造展(中小企業総合展)

新価値創造展は、中小企業・ベンチャー企業が自ら開発した優れた製品・技術・サービスを展示・紹介することにより、販路開拓、業務提携といった企業間の取引を実現するビジネスマッチングの機会を提供するイベント(展示会)です。

対象者:

自ら開発した製品・技術・サービスを保有し、ビジネスマッチングを希望する中小企業・ベンチャー企業応募者の中から書面審査により出展者が決定されます。

※経営革新計画の承認を受けていると、審査において評価の対象となります。

【2022年の計画】

リアル展示会として、12月14日(水曜)~16日(金曜)に東京ビッグサイト東展示棟にて実施予定。オンライン展示会は、12月1日(木曜)~12月23日(金曜)にウェブ上にて実施予定となっています。

(詳細が決まり次第、ウェブサイトにて公表:https://shinkachi-portal.smrj.go.jp/)

3.投資を受ける

以下の2つの投資のパターンがあります。

(1)起業支援ファンドからの投資

(2)中小企業投資育成株式会社からの投資

それぞれの内容は下記の通りです。

(1)起業支援ファンドからの投資

ベンチャー企業等への投資の円滑化を目的として民間のベンチャーキャピタル等が運営するベンチャーファンド(投資事業有限責任組合)へ中小企業基盤整備機構が出資を行い、当該ファンドがベンチャー企業等へ投資を行うことにより、資金調達支援及び経営支援を行います。起業支援ファンドは、主に創業又は成長初期の段階にあるベンチャー企業等へ投資を行うファンドです。

対象者:創業又は成長初期段階の有望なベンチャー企業等

【支援内容】

主に株式や新株予約権付社債等の取得による資金提供、加えて踏み込んだ経営支援(ハンズオン支援)を行います。

(2)中小企業投資育成株式会社からの投資

原則、資本金の額が3億円以下の株式会社が、中小企業投資育成株式会社からの投資を受けることによって、自己資本の充実とその健全な成長発展を図ることができます。

対象者:経営革新計画の承認を受けた資本金の額が3億円超の株式会社も対象

中小企業等経営強化法に基づく承認経営革新計画に従って、経営革新のための事業を行うために設立する株式会社及び経営革新のための事業を行う株式会社の資本金の額が3億円を超える場合であっても投資対象になります。

【投資の内容】

①会社の設立に際し発行される株式の引受け

②増資株式の引受け

③新株予約権の引受け

④新株予約権付社債等の引受け

※なお、中小企業投資育成株式会社から投資を受けた会社は、必要に応じ追加投資も受けられます。

【育成事業(コンサルテーション事業) 】

中小企業投資育成株式会社は、その株式、新株予約権又は新株予約権付社債等を引き受けている投資先企業からの依頼により、信頼できるパートナーとして、各種個別経営相談に応じます。

4.海外展開に伴う資金調達の支援措置

中小企業者が承認経営革新計画に従って海外において経営革新のための事業を行う場合、以下の資金調達支援を受けることができます。

(1)スタンドバイ・クレジット制度(株式会社日本政策金融公庫法の特例)

(2)クロスボーダーローン制度

(3)中小企業信用保険法の特例

(4)日本貿易保険(NEXI)による支援措置

※経営革新計画の承認が支援を保証するものではありません。

※別途、各支援機関による審査が必要になります。

それぞれに、下記の通りご説明いたします。

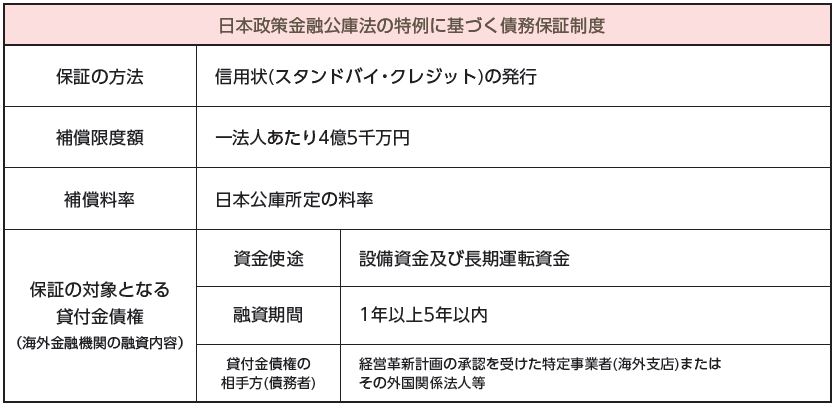

(1)スタンドバイ・クレジット制度(株式会社日本政策金融公庫法の特例)

中小企業者の外国関係法人等が、現地(海外)の金融機関から期間1年以上の長期資金を借入する際に、日本政策金融公庫が信用状を発行しその債務を保証する制度です。本制度により、外国関係法人等による海外での現地通貨の円滑な調達を支援します。

対象者:承認を受けた経営革新計画に従って、海外展開に取り組む特定事業者

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

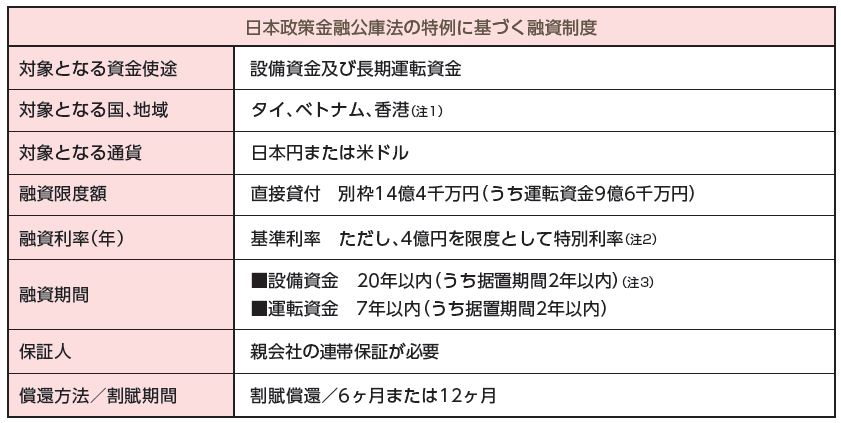

(2)クロスボーダーローン制度(株式会社日本政策金融公庫法の特例)

中小企業者の外国関係法人等に対し国内親会社を経由せず、日本政策金融公庫が直接貸付けを行う制度です。本制度により、外国関係法人等の円滑な資金調達を支援します。

対象者:承認を受けた経営革新計画に従って、海外展開に取り組む特定事業者の外国関係法人等

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

(注1)タイ、ベトナム、香港に本社及び主たる事務所が所在する海外現地法人が対象となります。また香港に所在する場合には、資本金等に一定の要件があります。

(注2)米ドルの場合は貸付期間に応じて一定の利率が加算されます。

(注3)米ドルの場合は、貸付期間が15年以内(据置期間2年以内)となります。

(3)中小企業中小企業信用保険法の特例

中小企業者が国内の金融機関から海外直接投資事業に要する資金の融資を受ける際、承認を受けた経営革新計画に従って海外において事業を行う中小企業者及び組合等については、海外投資関係保証の限度額を引き上げます。

対象者:経営革新計画の承認を受けた特定事業者

支援内容:海外投資関係保証の限度額の引き上げ

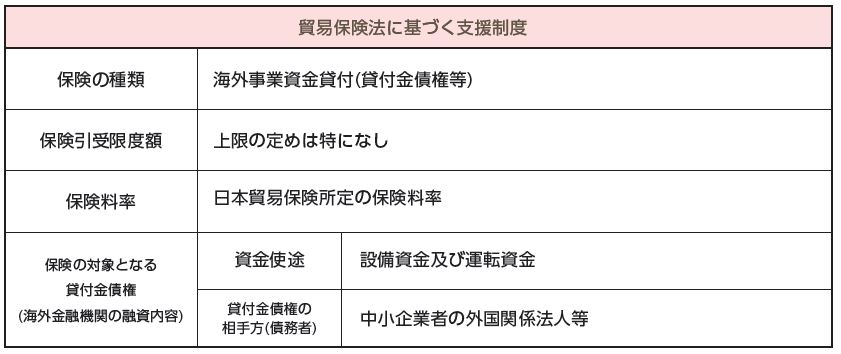

(4)日本貿易保険(NEXI)による支援措置

中小企業者の外国関係法人等が、現地(海外)の金融機関から借り入れを行う際に、地銀等の保証に加え、株式会社日本貿易保険(NEXI) が、海外事業資金貸付保険を付保する制度です。本制度により、外国関係法人等による海外での現地通貨の円滑な調達を支援します。

対象者:海外展開に取り組む中小企業者及び組合等

(引用:中小企業庁「経営革新計画進め方ハンドブック」)

※経営革新計画の承認を受けていなくともご利用になれます。

まとめ

本日は、「経営革新計画」についてご説明しました。いろんな計画があり、混同してしまいますが、このような計画ありきではなく、しっかりとしたプロセスを踏み、それぞれの企業において必要な計画を立てていくことが重要かと考えます。

大きな流れとしては、改めて自社の経営理念やそれに基づく経営方針を確認し、将来の目標を達成する経営計画を立てていきます。この計画を実現するために、先日ご紹介したローカルベンチマークなどのツールにより、自社の強み・弱みを把握して、おかれた環境を分析し、競争戦略や成長戦略などの進むべき方向を決めていくことが必要です。

事業承継を機に、基本に立ち返り、このような計画を現経営者と後継者が立てていくことで、改めて自社を深く知ることができ、後継者への引き継ぎもできます。

広島での事業承継に関するお問い合わせはお気軽にさいきコンサルティングまでご相談ください。

次回は、自社株式分散における問題について、お伝えしたいと思います。

それでは、また。